令和3年4月12日

32.キャッシュレス決済のトラブルのリスクと規制⑤

引き続き、取引過程に孕むトラブルのリスクとこれに対する法令の規制について、見ていきたいと思います。

分析の視点は、カード会社、カード購入者等(購入者等)、加盟店(販売者)等、色々考えられますが、就中、消費者であるカード購入者の保護の視点が中心になります。

今回は、スマートホン決済(スマホ決済、モバイル決済)と新たな業態(電子決済等代行業)について見ていきたいと思います。

スマホ決済業務に係るトラブルのリスクと防止のための規制

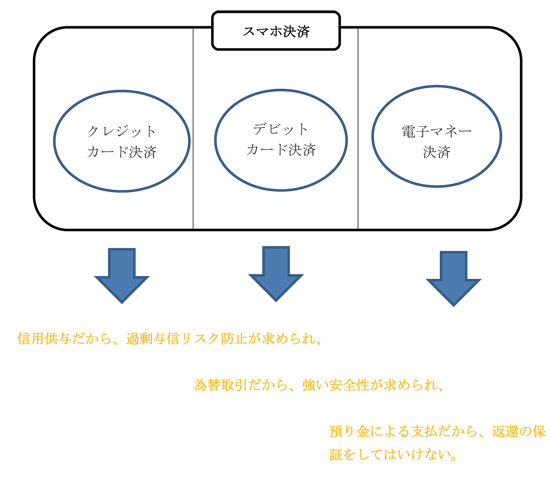

スマホ決済は、先のキャッシュレス決済で述べたように、①クレジットカードの機能を果たすもの、②デビットカードの機能を果たすもの、③電子マネーの機能を果たすもの、また、これらの機能を併せ持つものもあります。よって、スマホ決済については、これまで上記①から③の説明で述べたことが当てはまります。特徴的なトラブルのリスクは以下のようになります。

そして、このようなリスクを防止するために、前回までに述べたような規制がかけられることになります。

電子決済等代行業とこれに係るトラブルリスクと防止のための規制

(1) 電子決済等代行業

これまでに述べたクレジットカード決済、デビットカード決済、電子マネー決済、暗号資産決済およびQRコード決済は、法令による規制が行われる前に、マーケットにおける競争・発展過程で自然発生的に生まれたものです。

これに対して、デビッドカード決済業務の本質で述べたところですが、電子決済等代行業は、銀行が独占することとされていた為替取引について、銀行以外の事業者に対して、一部参入を認めるものです。

近年、情報通信技術の飛躍的な発展等を背景に情報の利活用が社会的に進展し、金融と非金融の垣根を超えた情報の利活用により、一般事業会社やフィンテック事業者を中心に、従来は存在しなかった利便性の高いサービスを提供する者が出現しつつあります。

こうした動きは、利用者利便の向上やイノベーションの促進の観点から基本的には望ましいものと考えられます。

そこで、銀行法は銀行に対し、オープンAPIを提供し、銀行システムへのアクセスを許諾すること)への取組み等に関する方針の策定・公表等を求め、オープン・イノベーションを促進するため、電子決済等代行業に関する制度を導入しました。

ただ、実際のインフラは、銀行業界が管理運営する全国銀行データ通信システム(全銀システム)よりなっており、銀行業界側による門戸開放がなければ、現実の市場を創出できません。そこで、公正取引委員会が、全銀システムへの閉鎖性や高止まりする振込手数料を問題視することで、現実に参入が促進されることになりました。

銀行法では、電子決済等代行業として、以下の2つを規定しています。

①指図伝達業(銀行に預金の口座を開設している預金者の委託を受けて、電子情報処理組織を使用する方法により、その口座に係る資金を移動させる為替取引を行うとのその銀行に対する指図を受け、これをその銀行に対して伝達すること)、平たく言えば、複数の振込先への銀行振込の依頼をワンクリックで行うことができるサービスです。

②情報整理業(銀行に預金または定期積金等の口座を開設している預金者等の委託を受けて、電子情報処理組織を使用する方法により、その銀行からその口座に係る情報を取得し、これをその預金者等に提供すること)、平たく言えば、預金口座の残高や利用履歴等の情報を 銀行から取得・集計し、自動的に家計簿を作成するサービスです。

(2) 電子決済等代行業に係るトラブルのリスクとその防止のための規制

電子決済等代行業者の業務は日々進化・高度化するIT (情報通信技術)を活用するものであり、顧客の口座に係る情報の取得等を伴うため、情報漏えいや認証情報を悪用した不正送金等により、利用者が不利益を被るおそれがあります。

このため、電子決済等代行業に対して、以下のような義務を課しています。

① 参入規制

業務を適正・確実に遂行するために必要な財産的基礎・体制の整備などがなされていることを条件とする登録制

② 利用者への情報提供

利用者に対する説明や利用者に関する情報の適正な取扱い

③ 銀行との契約締結義務

利用者に損害が生じた場合における賠償責任の分担に関する事項および業務に関して取得した利用者に関する情報の適正な取扱いおよび安全管理のために行う措置等を講じる。

top